老後への資金準備は十分ですか?

今日のリタイアメントは昔のそれとはだいぶ違ってきました。リタイア後、30年以上続くかもしれない期間、従来のように、退職金と公的年金で悠々自適という人生設計はもはや、なりたたなくなりました。また、少子高齢化で公的年金もあてにできず、自己責任で老後資金を準備しなければなりません。

40歳の人が年間必要な生活費が今、$36,000だとすると、インフレ(年平均3%)調整後、25年後は$60,000が必要です。従って、インフレ率を上回る運用益を上げるには定期預金の低金利物で運用していたのでは、目標額は達成できません。若い世代ほど、成長性の高い株式の比率を高め積極的に運用する必要があります。

寿命が延び、65歳でリタイアする必要はなくなり、多くの人がずっと仕事を続けています。また、定年前にはできなかった、昔、夢みたビジネスを始める人もいます。もはや個人のリタイアメントは一律ではありません。

リタイア後は各個人の目標、ユニークなライフスタイル達成にむけ、資金が必要となります。マニュライフは今、革新的なリタイアメントゴール達成をお手伝いする革新的な投資商品、RetirementPlusをご提供いたします。

これは、従来の画一の年金プランではなく、各個人の目標にあったフレキシブルな年金プランです。

カナダで最初の老後の目標達成への画期的なRetirementPlusは3つのStepからなっています。

1 増やす - 老後資金形成期

マニュライフが厳選した優良投資ファンドの中から、積極タイプ、安定タイプ等への分散投資で安定的な資産の成長を目指し運用します。

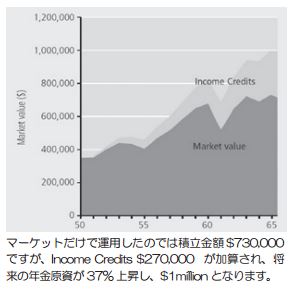

その上、毎月末、Income Creditsが加算されるので資産の成長を更に伸ばします。

Income Credits ― 10年物カナダ国債利回り+0.50%

金利上昇局面では蓄積が加速されます。

2 守る - 老後資金確保期

1で形成した運用額とIncome Creditsの両方の資金を確保し、運用成果を守る体制に移行します。一括、部分的、また、逐次にとご希望、金利状況に応じて移行できます。

3 受け取る ― 老後資金受取期

一生涯にわたって年金をお支払いいたします。

お客様が年金受け取り開始時期をご自由に選択し、生涯、確定年金を受け取れます。

または、“1 増やす”で運用しながら、年金を受け取ることもできます。

(パートで働いていたりで、それほど年金が必要でない場合)

開始時期を先延ばしすれば、より多くの金額が受け取れます。

RetirementPlusは以下の重要な特徴もあります。

◆ RRSPにもなります。

◆ 債権者からの保護

個人やビジネスオーナーの方が破産しても、債権者から取り押さえられません。

◆ 遺言検証なし

死亡時、遺言検証がないので、裁判所に行くこともなく、弁護士費用、遺言検証料もなしに指定の受取人に速やかに支払われます。

余裕を持って老後を迎えるため、お客様のライフスタイルにあった最適な年金プランを設計いたします。

老後を楽しむためのご準備を今から、“RetirementPlus”で始めてみませんか。

何でもお気軽にご相談ください。

無料、RetirementPlus セミナー 開催 いたします。

11 月 28 日木曜日5:30pm – 7:30pm 弊社オフィスにて、前もってご予約ください。

抽選でプレゼントがあたります。

*****************************

小林ひろこ

Canada Financial Group

2200-1177 West Hastings St

Vancouver, BC, V6E 2K3

Tel: 604-727-2320

moxeyh@shaw.ca

www.canadaeinvest.com

*****************************

今はまだ、超低金利ですが、来年ぐらいから、金利が少しづつ上がり出しそうです。日本は長期のデフレから、やっと脱却し、2%のインフレを目指しています。カナダは現在インフレ3%ぐらいです。 1976年にコーヒー一杯$0.25でしたが、今は$2です。10年前、ガソリン1L $0.75 でしたが、今、 $1.40です。インフレで今の資産価値がリタイア時には大幅に目減りします。40歳の人が、年に必要な生活費が今、$36,000いるとすると、インフレ調整後、65歳の時、$58,179必要です。従って、インフレ率を上回る運用益を上げるには定期預金の低金利物で運用していたのでは目標額は達成できません。若い世代ほど、成長性の高い株式の比率を高めた投資で積極的に運用したほうがいいです。

リタイアが視野に入った50代以降の世代は投資で損したら、取り戻す時間もないため、リスクの低い商品、元本保証型年金プランがお勧めです。

そして、個人年金型投資には銀行で資金を借りて、投資を始める、Investment Loanが人気です。これで、快適な老後資金を確保するために、モーゲッジのようにお金を銀行から低利で借りて、老後資金の投資目標金額を早く達成することができます。毎月、小額を積立貯金すると時間もかかり、あまり貯まりませんが、まとまった金額をばーんと一度に投資すると、大きな金額で投資が開始でき、複利運用効果で早くゴールが達成できます。また、ローンの利子が100%、税金控除できるメリットもあります。

さて、日本では老後資金はざっと1億円といわれていますが、これは公的年金、企業年金と退職金でだいたいまかなえます。カナダは退職金はなし、企業年金のある会社はほとんどなく、公的年金も日本よりはるかに少ないです。それで、カナダ政府も、上のInvestment Loanの利子も税金控除にし、自己責任での年金資金運用を奨励しています。

また、RRSPももちろん、税控除されます。ただ、RRSPは上限があるので、高額所得の方は税控除枠が限られているので、Investment Loanをして、更に税金控除している方も多いです。

世界で一番、年金制度がいいのが、日本です。私たちの親の世代は年金で優雅な生活をしている人が多いです。しかし、その日本の年金制度も破綻しかかっています。

カナダに住んでいらして、日本から年金をもらっていらっしゃる方もいるかと思います。日本は年金支給が65歳で、近い将来68歳に引き上げられるといわれています。

今、年金をもらっている人はかなり良いのですが、50歳以下の世代は年金がどうなるかわからないので、まったく頼れないというのが実情です。カナダも含め、先進国はどこも少子高齢化で年金基金が不足してきています。ですから、お金のある人や、ずっと働け稼ぐ能力のある人は生き残れるが、そうでない人たちはお先真っ暗です。

日本で、受給開始年齢が65歳に引き上げられた矢先に、68歳、70歳へのさらなる引き上げ案がでています。そうなれば、年金を納めたが、まったくもらうことなく、亡くなる人もでてきます。

日本では年金基金の積立金は年に約6兆円のペースで取り崩されています。

この調子でいけば、2033年に厚生年金の積立金が、2037年に国民年金の積立金が枯渇すると試算されています。

1940年代生まれの世代は払った保険料よりも受給した年金額が3千万円ぐらい多く、1955年から1960年生まれの世代はプラスマイナスゼロとなり、それ以後に生まれた人たちはもらう金額が下がっていきます。今生まれている子供たちは保険料を払うだけで、ほとんど受け取れない“納め損”になるという計算になります。よく言われる、”逆ピラミッド“で少数の現役世代が、多数の老後世代を支えなければならないので、現役世代の年金不信感が広がっています。払っても将来もらえないとなれば、年金を払わない若者が46%もいます。日本では、正社員になかなかなれず、フリーター、ニートで、年金保険料が払えない若者も多いのが実情です。

現状はなかなか、厳しいです。

ただ、いえるのは、これからは公的年金はあてにできないので、老後にいくら必要かを計算し、それに向け個人年金資金を早くから自己責任で準備した方がいいということです。そして、お金の心配をすることなくバラ色な老後をゆったり過ごしたいものですね。

追加として、カナダの株価の動きと家の価格の移り変わりの資料も入れました。

バンクーバーの不動産価格は過去10年間急上昇し、不動産で利益を上げられた方も多いです。下の表が示すようにバンクーバーの一戸建て住宅は1977年から 2011年までに 14倍になりました。それに比べ、同期比、カナダの株価、トロント株式TXS Index は 35倍に増えています。実際には、カナダの株投資での運用の方が、不動産投資での運用より、利回りが大きく、歴史的に株式での投資が一番、運用益が高いことを示しています。

(月刊ふれいざー2013年11月号掲載)

日本のバブルよ、もう一度 その3 (2012年11月)

バブル、再来なるか?

日本のバブル崩壊から、20年余、“失われた20年”といわれ、日本経済への打撃ははかりしれなかった。こんなに長期の景気低迷に陥った先進国は日本だけで、バブルとバブル崩壊の格差があまりにも激しかったことから、経済学のテキストブックの格好の材料となった。

日本のバブル崩壊からの”失われた20年“の長期景気後退から這い上がれない様子をよく研究している中国は、日本を反面教師として、米がいくら切り上げを要求しても人民元をほとんど上げない。”プラザ合意”以降、米のいいなりになり、実態経済から乖離し、どんどん円高になり、長期に経済が衰退した日本の二の舞にされてなるものかと断固決意しているのだろう。

日本経済は20年余り、どの国も今まで経験したことのないような長期の景気低迷期に陥り、今に至っているが、なんと、最近少し、光明も見えてきた。

1985年のバブル経済への前夜と2012年の日本の経済状況は酷似しているといわれている。

2012年がバブル再来への夜明けの年となるかもしれない。

その理由は、今年に入って、日本株への外人の買い越しが続いていることだ。本格的な株高、不動産価格の上向き傾向は約20年ぶりだ。これらの資産効果は、日本に巨額の富をもたらし、景況観を抜本的に変える可能性がある。これは、バブル崩壊以来の歴史的な転換点を意味し、日本人の今までの景況感を変えるほどのインパクトがある。今後10年間ぐらい、上昇局面が続く前兆かもしれない。

背景にあるのは世界的な金融緩和だ。1月にFRB(米連邦準備制度理事会)が2014年までゼロ金利政策の継続を表明。各国が通貨供給量を増やしたことによるカネ余り現象で、最も割安に放置されてきた日本株に資金が流入している。

2008年のリーマンショック以降、各国が景気刺激策と称して、大量の紙幣を印刷しお金をばらまいた。市場のカネ余り現象を受け、日本企業を取り巻く環境は大きく変わってきた。

1985年は高度成長期を過ぎ、日本は不況、デフレ、低成長の時代に入ったと思われていた。更に1985年のプラザ合意で為替レートが1ドル=240円から、翌年、120円に急上昇、急激な円高になり、円高不況になった。実はその時から、バブル期への変動が静かに始まっていたのだ。その頃、バブル3銘柄と呼ばれる銀行、証券、不動産株がまず、上昇に転じた。そして、今年も年初から、この3つの銘柄が先行して上げてきた。

日本経済、“失われた20年”のデフレを脱却して、そろそろ、インフレへとトレンドが変わるかどうかが注目される。2014年ぐらいまで、低金利局面が続くが、その後、金利は徐々に上昇していき、通貨供給量も増え、割安な株式に資金が回帰し、景気は良くなると予測されている。

今のような超低金利では、みんな、財布のひもをしめ、お金が回っていかないので、デフレがちっともよくならず、悪循環が続く。しかし、インフレ傾向となり、金利上昇で、利子も増えれば、心理的にもお金を使い出すだろう。

将来、世界的に石油も枯渇していき、世界的な人口増で、食料、水も足りなくなり、それらの価格が急上昇し、資源、領土紛争も増すと予測される。世界は通貨供給量を増やし続け、いずれはハイパーインフーションになるだろう。

日本(1,000兆円)、米(1,400兆円)、共に膨大な借金を抱えている。ここまで、財政赤字が大きくなったら、こんな巨額の借金を返済することは不可能なので、財政破綻するか、紙幣を印刷してハイパーインフレにし、借金を踏み倒す胸算用だ。米ドルは世界の基軸通貨なので、お札を印刷すればいい。今年をバネに今後2-3年で、インフレ気味となり、景気は活気づいてくると見られる。今は日本の実態にそぐわない円高だが、いづれ、円安が進み、円、国債が暴落して、紙くず同然になる可能性さえあるといわれている。小子高齢化で人口は減るが、移民も受け入れない日本はこれからどうなるか。将来に備え、今から、米ドル、カナダドル、豪ドル、英ポンド、スイスフラン等の先進国通貨の資産に分散投資してリスクをヘッジするべきだと思われる。

最近、60代の男性が、“リタイア後は、CPP$200、OAS$300で毎月、全部で$500の年金が受け取れる。持ち家もなく、アパートを借りて住んでて、家賃が$700なので、CPPとOASだけでは、アパート代にもならない。どうやって生活していけばいいの?”と嘆いておられました。貯金もほとんどなく、リタイア後どうして生活しようかと思い悩んでいるとのことです。こういう方が結構多いです。60歳になってから、老後資金を貯めるには、時間がないので、たぶん、もっと何か他の仕事をしてでも、働き続けざるを得ないでしょう。知り合いの80歳を過ぎた女性もMcDonaldでお掃除の仕事をしていますし、70歳以上の方もSearsやBayで働いている姿をよく見かけます。もちろん、働くのが好きでやっている方もいるでしょうが、働かざるを得ないので、働いているケースがほとんどです。老後はゆったり、海外旅行や、趣味でバラ色の生活をしている方もあれば、生きていくため、死ぬまで働かざるを得ない人も非常に多いのが実情です。

カナダの公的年金はCPPとOASで40年働くと満額もらえます。満額はCPP(毎月約$1,000)、 OAS(毎月約$550) で合計$1,550です。移民で来た人たちは、CPPが毎月$50、$100、$200しかもらえないとか、OASが毎月$100、$200だとかよく聞きます。移民はカナダでの勤労年数が短いので、CPP, OASを満額もらっている人は少ないですが、たとえ、ここ生まれの人でも満額は、たった$1,500ぐらいなので、とてもゆとりある老後には程遠いです。

今日は一部の恵まれた人たちではなく、大多数の人たちの老後資金のお話をします。

私たちは、死のリスクより、今、長生きするリスクに直面しています。毎年、寿命が延び、日本人は世界で一番長生きします。最近のニュースで100歳以上が日本に5万4千人以上いるとのことで、これからももっと平均寿命が延びるとのことです。しかもDNA、iPSの治療で人類は将来150歳ぐらいまで生きるのが可能になるということです。そうした場合、長生きするのはいいが、お金が続かなくなるリスクが生じます。

それでは、いったい、定年後の生活にいくら必要なのでしょうか?

各個人の生活レベルによっても大きく異なります。贅沢をしないで、ただ、生きていくだけなら、夫婦二人で、$2,000 もあれば暮らせるかもしれません。でもゆとりをもって、海外旅行や、趣味で優雅にやりたければ$3,600ぐらいは必要でしょう。

夫婦65歳の必要な平均生活費を$3,000とします。だいたい、働いている時の収入の70%が目安です。この金額はリタイア前にモーゲッジ、その他ローンは払い終え、子供たちも自立していることを前提に算出しています。

共に85歳まで生きたとして、$3000 x 12ヶ月 x 20年 = $720,000 。もし、100歳まで生きれば、$3000 x 12ヶ月 x 35 年= $1,260,000 老後の生活費だけでこれだけ必要です。

これ以外に旅行、趣味、病気、介護費用、家リフォーム、子供への援助資金、その他の資金も必要ですので、ざっと$1millionぐらいは必要ということになります。

近年の財政縮小と少子高齢化で、公的年金は先進各国、支給開始年齢が引き上げられ、金額も2-3割減額されることが予測されます。既にアメリカ、ドイツ、カナダは67歳、イギリスは68歳への引き上げを決めています。

普通の勤め人にとって$1 millionを貯めるのは、ほぼ不可能なので、40歳から65歳までに$250,000の資産をつくることを目標にするなら、今後25年間で毎年、$10,000づつ貯める必要があります。年金のような長期的な運用は、保険会社が元本保証する個人年金プランのいいのを出しています。それは、生涯にわたり、年金収入を保証し、今のような、不安定なマーケットでも、元本保証があるので安心です。

ここに、いくつかのプラン例を作りました。

老後資金を40歳から65歳まで、25年間、初回投資額$25,000でその後、毎年、$10,000、 $5,000、$2,500を元本保証型個人年金プランで貯めていくと、それぞれ、65歳から、毎月、$2,011、 $1,172、$752 の 年金が一生もらえます。また、$100,000一括投資したら、25年後、毎月、$1,331が一生もらえます。貯めていってる間は、運用益プラス、3.5%のBonusも加算され、それが将来の年金原資になります。

それでは年金不足額をどのように貯めればいいか、元本保証の年金プランで安全に積み立て、上手に今から老後資金を作る必要があります。

30代、40代、50代は、毎日の生活費、モーゲッジ、子供の教育費、老後の資金作りのトリプルパンチに苦しんでいる家庭が多いです。やりくりに追われる中で、老後資金確保もたいへんですが、少しづつ準備していきたいところです。

(月刊ふれいざー2013年10月号掲載)

日本のバブルよ、もう一度 その2 (2012年10月号)

日本のバブル発生と崩壊

戦後の日本の高度経済成長から、米への輸出が増え、米の日本への貿易赤字は膨張した。そこで、米は輸入超過で膨らんでいた日本への借金を減らそうと考え、1985年9月プラザ合意で、G5諸国(日・米・独・仏・英)と協調介入する旨の共同声明を発表。しかし、これは実質、ドル安、円高にするという合意で、これにより急激な円高が進行した。1ドル240円前後だった為替相場が1年後に1ドル120円台まで急伸。円高になることで輸出が減り、不況になるのではないかと懸念した政府が金利を下げ、低金利政策が継続された。これが、不動産や株式への投機を加速させ、バブル景気加熱をもたらした。また、円高により、日本経済の規模は相対的に急拡大。バーゲンセールで、米国資産の買いあさりや、海外旅行ブーム、低賃金国への工場移転等が相次いだ。

日本では投機熱が加速、特に株と土地への投機が盛んになった。なかでも「土地は必ず値上がりする」といういわゆる土地神話に支えられ、転売目的の売買が増加した。土地を担保にお金を借りて、その資金で新たに土地や株式を買い増す。新たに買った土地が値上がりすることをあてこんで、それを担保にしてまた、お金を借りて土地や株式を買う、無限の連鎖が日本を覆った。

1980年代後半には東京の山手線内の土地価格で米国全土が買えるというほど日本の土地価格は高騰。日経平均株価は1989年12月のピーク時には最高値38,915円を付け、資産価格のバブル化が起こった。日本中に札束が乱れ飛んだ。

不動産や株式をはじめとした時価資産の資産価格が投機によって実体経済の経済成長以上のペースで高騰し続けるバブル景気は、資産価格の上昇と好景気、及びそれに付随して起こった社会現象である。ただし、人々が好景気の雰囲気を感じ始めたのは1988年からで、1991年2月のバブル崩壊後の数年間はバブルの余韻がまだ残っていた。

バブル景気は資産価格が高騰するほど、維持が困難になる。やがて資産価格が高い水準で均衡すると、もはや値上がり益を得られない。資産価格上昇により、土地や株式などの収益率が著しく低下していたため、金融緩和の終了で持続できなくなった。

株式や土地などの資産は下落し、一転して大きなキャピタルロスを抱える個人や企業が増え、キャピタルゲインを当てにして過大な投資をしていた企業や投機家が多大な損失を抱える事態となった。

1990年頃から、バブルは土地や株の高値を維持した投機意欲の急激な減退によってしぼんでゆく。また、政府による総量規制や日銀による金融引き締めがバブル崩壊に拍車をかける形になった。

株と土地が下がりだし、借金の担保割れで、貸出金を返済するか担保を増やさなければならない状態になったが、借金元手に値上がりを狙って、買いまくっていたので、借りたお金で投資していた人には、新たなお金や担保となる資産などどこにもなかった。

後に残されたのは借金の山だった。借り入れにより、土地投機を行っていた、不動産会社、建設会社、ゴルフ場会社、ノンバンクは次々と返済不能に陥った。株式運用に失敗して倒産した企業も続出。また、それ以上に土地を担保に融資を行った銀行やノンバンクの融資の焦げつきで、不良債権問題、金融機関大型倒産が軒並み増えた。国中を席巻した熱狂的な投機熱は一気に冷え込み、多くの企業や個人が泡のように消え、バブルが崩壊した。

株価も、1989年2月に最高値38,915円を付けたのをピークに暴落に転じ、湾岸戦争と原油高や公定歩合の急激な引き上げで、1990年10月には一時20,000円割れと、わずか9ヶ月あまりの間に半値近い水準にまで暴落した。

1993年から1997年にかけて不良債権問題や株価低迷によって大手金融機関が次々と破綻に追い込まれた。また、政府の経済政策の失敗も拍車をかけ、1997年以降の景気が急速に悪化。企業の倒産や人員削減による失業、新規採用抑制による苛酷な就職難が発生した。

政府は当初、大手金融機関は破綻させない、という方針を取っていたが、1995年頃より方針を変えた。1995年8月に兵庫銀行が銀行としては戦後初の経営破綻となり、以降、金融機関の破綻が相次いだ。1997年から1998年にかけ、北海道拓殖銀行、日本長期信用銀行、日本債券信用銀行、山一證券、など大手金融機関が、不良債権の増加や株価低迷のあおりを受けて倒産し、事態は金融危機の様相を呈した。

かつて海外の不動産や資産、企業を購入して進出していた企業が、本業の業績悪化に伴い、撤退を余儀なくされた。三菱地所は、ロックフェラー・センターを、買収額を大幅に下回る価額で手放さざるを得ず、大きな損失を出した。

民間企業の倒産やリストラが相次ぎ、新規採用が絞られる中、一転して公務員の人気が高まった。バブル期には見向きもされなかった公務員だが、景気の動向に左右されにくいというその堅実性から公務員を希望する学生が増加した。

金融機関の不良債権問題が深刻になった時、早期に財政資金を投入して破綻した金融機関を救済すべきであったが、政府の対応も遅れた。早期に公的資金の注入をしていれば、問題の拡大を抑制でき、結局は国民の負担も少なくて済んだのではないかともいわれている。こうした反省から、2008年の世界同時不況の際には、金融機関にいち早く公的資金を投入するように日本が世界に働きかけ、比較的短期に不況を切り抜けた。

English

English Japanese

Japanese